Les régimes de retraite et leur

pérennité sont un sujet qui est en permanence à l’ordre du jour et qui inquiète

aussi bien les retraités, qui craignent pour le montant de leur pension et les

actifs, surtout les jeunes, qui ont peur quant à eux de ne jamais toucher

de retraite.

Nous vous proposons une petite discussion en trois temps pour aborder ce sujet. Ce premier volet est une présentation générale facile à suivre ; les deux suivants seront un peu plus ardus.

Les deux principaux systèmes de retraite

Il y a essentiellement deux systèmes : le système par répartition et le système par capitalisation ; c’est très simple au niveau des principes, bien que ce le soit beaucoup moins quand on entre dans les détails.

Le système par répartition est fondé sur la solidarité entre générations : les actifs cotisent pour les retraités. Il est assimilable au débit d’une rivière : un flux arrive en amont (les cotisations des actifs) et il est distribué en aval (les pensions de retraite) ; entre les deux, il y a des retenues pour lisser les fluctuations (malheureusement, il n’y a guère de crues et nous verrons plus loin qui peut aider à remplir le réservoir). Les cotisations patronales peuvent être considérées comme un salaire indirect des actifs. Les réserves, quand elles existent, ne sont néanmoins pas inactives et sont placées, ce qui les rend aussi dépendantes de la rémunération du capital. Tous les régimes obligatoires en France sont aujourd’hui fondés sur ce principe.

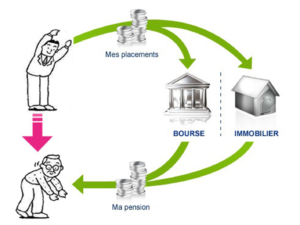

Le système par capitalisation a un caractère individuel : un

actif cotise pour se constituer un capital qu’il utilisera à l’heure de la

retraite. Bien sûr, il passe par un organisme financier qui regroupe les

cotisations de nombreux actifs. Au moment de la liquidation, le retraité dispose

soit d’un capital qui diminuera au fil du temps, soit d’une rente viagère

calculée par l’organisme financier en fonction de l’espérance de vie à la

retraite.

Les questions qui se posent

Aujourd’hui, les médias annoncent souvent que les régimes de répartition sont appelés à faire faillite, que les jeunes actifs actuels ne pourront plus toucher de retraite et qu’en conséquence, il leur faut impérativement souscrire un régime complémentaire par capitalisation. Bien entendu, banques et

assurances abondent dans ce sens.

Un régime par capitalisation peut néanmoins faire faillite : c’est le cas si l’organisme qui gère les fonds fait lui-même faillite ; cela est déjà arrivé aux Etats-Unis. Dans ce cas, il n’y a plus de retraite du tout malgré les cotisations. Bien sûr, le système peut être amélioré pour réduire ce risque.

En revanche, le terme de « faillite » est évidemment abusif pour un régime par répartition : au pire, quand il n’y a plus de réserves, il faut équilibrer le flux en jouant sur le montant des cotisations et/ou celui des pensions ; l’âge de la retraite agit aussi sur cet équilibre (il augmente en théorie le nombre de cotisants et diminue celui des retraités).

Sinon, il faut que quelqu’un d’extérieur vienne remplir le réservoir :

- Les banques, par l’endettement,

- l’Etat, par des abondements, donc via l’impôt,

- ou les employeurs, par un apport supplémentaire.

Le problème est juste de savoir jusqu’où les actifs peuvent accepter de cotiser pour les retraités, les retraités de voir diminuer leur pouvoir d’achat et les entreprises d’augmenter leurs coûts tout en restant compétitives sur le marché.

Dans un régime mixte, la cotisation globale des actifs serait la somme de celle (CR) affectée à la répartition et de celle (CC) affectée à la capitalisation. Nous nous sommes demandé pourquoi il serait « insupportable » pour les nouvelles générations de cotiser la même somme CR + CC dans un régime par répartition et quelles en seraient les conséquences.

La réponse est sans doute que si un actif constate qu’il peut avoir une meilleure retraite avec la même cotisation dans un régime plutôt qu’un autre, c’est pour celui-ci qu’il opterait s‘il avait le choix. Bien sûr, ce raisonnement abandonne toute l’éthique de solidarité du système par répartition au profit du bien-être personnel attendu ; il néglige aussi la part de risque sur la valeur finale du capital.

Nos conclusions

Comment, sur le plan financier, comparer les deux systèmes ? (Plus de détails ICI)

Le COR (Comité d’Orientation des Retraites) utilise le Taux de Rendement Interne (TRI) qui est le taux d’intérêt moyen auquel auraient dû être placées les cotisations pour obtenir une rente équivalente à la pension :

- Pour les générations des années 1950, ce taux se situe au voisinage de 3%

- Pour ceux des années 1990, autour de 2%

Une autre approche consiste à analyser combien d’actifs cotisent pour un retraité :

- En 2018, il y a 1,7 actifs pour un retraité

- A l’horizon 2050, les prévisions sont diverses :

- Selon le COR, on aurait 1,4 actifs pour un retraité, ce qui rend le régime par répartition encore viable

- Selon certaines banques (intéressées ?), on pourrait descendre à 0,8 actif pour un retraité, ce qui rendrait le système par capitalisation (qu’elles préconisent) bien plus attractif

Evolutions et perspectives des retraites en France (Plus de détails ICI Partie 1)

Toujours selon le rapport du COR, si l’on veut équilibrer le régime jusqu’à l’horizon 2050 :

- les cotisations seront plus élevées

- La pension à la liquidation sera plus faible, car, même si elle augmente, ce sera moins rapidement que les salaires. Le niveau de vie moyen des retraités sera donc en diminution par rapport à celui des actifs.

- Les durées de carrière seront un peu plus longues, mais cela sans prendre en compte le temps de travail

- Les durées de retraite augmenteront pour les générations après 1970.

La réforme envisagée (Plus de détails ICI Partie 2)

L’ambition du pouvoir actuel est de fusionner les multiples régimes existants.

En effet, même si le principe de répartition est universel en France pour les régimes obligatoires, il y a des différences selon que l’on travaille pour le secteur privé ou dans la fonction publique, que l’on soit salarié ou indépendant ; sans compter les divers régimes spéciaux (marins, clercs, SNCF, RATP, Comédie française, Banque de France…). En tout, le pays compte plus d’une quarantaine de régimes, répartis entre régimes de base et régimes complémentaires.

La solution qui se dessine serait toujours fondée sur un système de répartition obligatoire, avec un régime par points généralisé, mais qui pourrait différer du système actuel des retraites complémentaires AGIRC et ARCCO et peut poser quelques problèmes qui devront trouver des solutions équitables.